并购优塾 消费电子连接器产业链跟踪:立讯精密VS 鸿腾精密

时间: 2023-12-15 07:14:04 作者: 欧宝

- 产品介绍

连接器在20世纪40年代出现,当时主要使用在于特种产品。之后,伴随着民用消费电子类产品的发展,连接器的应用场景迅速延伸到以通讯、汽车以及消费电子为代表的民用领域。

从电动化趋势看,2022年5月,电动车销量45万辆(中汽协口径),同、环比分别+105.2%/+49.6%,渗透率达到24.0%,超过市场一致性预测的35~40万辆。

截至2022年1-5月,累计销量199.5万辆,同比+112.7%,累计新能源渗透率达到21.0%。

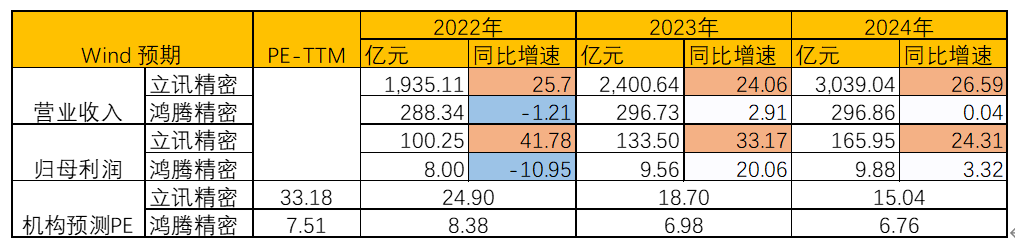

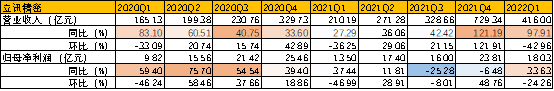

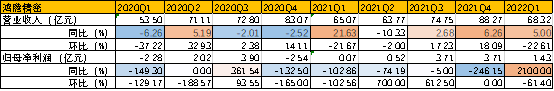

立讯精密(广东省,深圳市)——2022年Q1实现营业收入416亿元,同比+97.91%;实现归母净利润18.03亿元,同比+33.63%。

鸿腾精密(中国香港)——2022年Q1实现营业收入68.32亿元(全文按照6.5人民币/美元汇率进行换算),同比+5%;实现归母净利润1.43亿元,同比+2100%。(该数据未经审计)

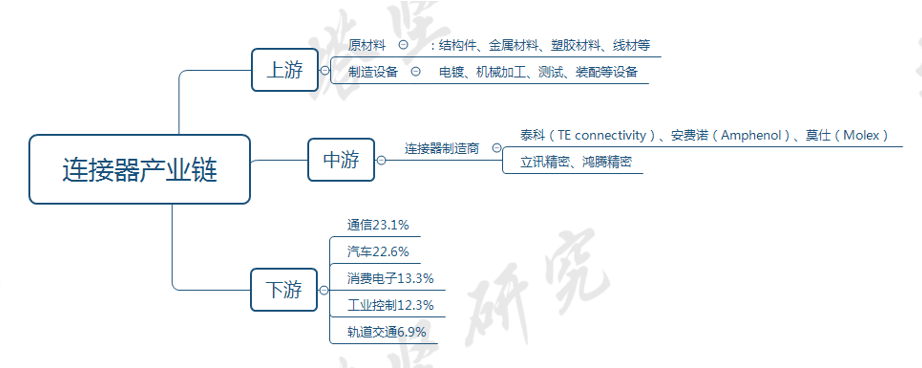

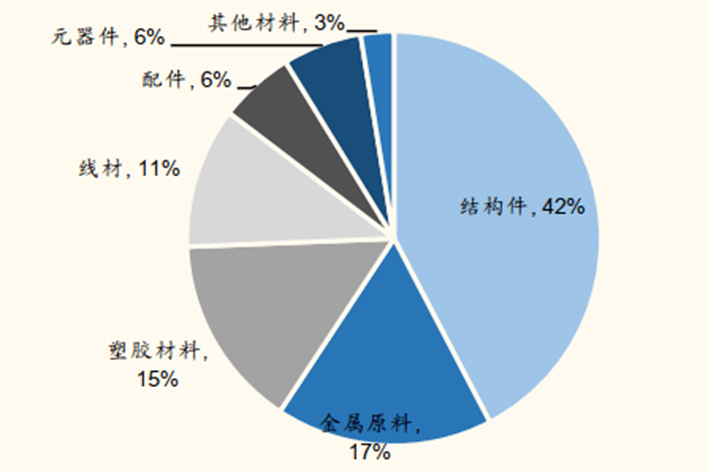

上游——分为原材料和制造设备。原材料主要为:结构件、金属材料、塑胶材料、线材等;制造设备主要为:电镀、机械加工、测试、装配等。

中游——连接器制造商。国外代表公司为:泰科(TE connectivity)、安费诺(Amphenol)、莫仕(Molex);国内代表公司为:立讯精密和鸿腾精密。

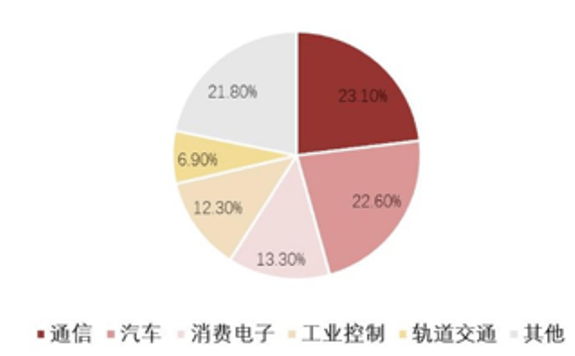

下游——根据Bipshop多个方面数据显示,2020年通信和汽车行业是下游主要应用领域,占比为23.1%和22.6%,其次为消费电子13.3%、工业控制12.30%。

连接器早期出现于二战时期的美军,战争中飞机需要加油、修理,时间是影响战役胜负的重要的条件。连接器在起到电子设备电能、信号传输与交换的同时,还能通过批量生产、模块更换快速响应战局。

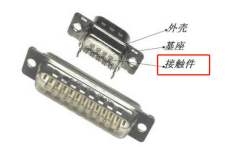

接触件,是连接器完成电连接功能的核心零件,一般由阳极接触件和阴极接触件组成接触对,通过阴、阳接触件的插合完成电连接。

制造过程分为:冲压(Stamping),电镀(PlaTIng),注塑(Molding),组装(Assembly)。其中,模具设计与加工、精密冲压与成型以及自动化生产是影响连接器企业产品性能的关键。

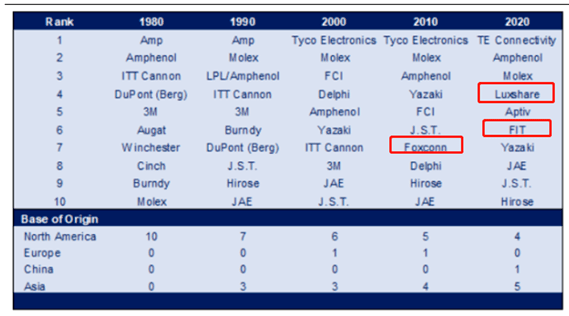

从行业格局来看,连接器行业存在强者恒强的趋势。1980~2020年,全球连接器供应商CR10从38.0%提升至 60.2%。泰科、安费诺、莫仕三家美国公司处于行业前三,凭借技术和规模优势在通信、航天、军工等高端连接器市场占据领先地位。

国内厂商市占率提升来自于2010年后消费电子,特别是大客户苹果的崛起。国内厂商立讯精密从2010年后出货量快速上升,2020年排名全球第四;鸿海(鸿腾精密)从行业第七小幅提升为第六。

从2021年收入体量来看,立讯精密(1539.46亿元)鸿腾精密(286.28亿元)。

立讯精密——起家于消费电子用线束/连接器,随后拓展至通信、汽车、工业、医疗等行业。从下业构成来看,消费电子占比达87.46%、电脑5.1%、汽车2.69%、工业2.62%、通讯2.12%,连接器具体收入明细未披露。

其中,消费电子业务为当下的重点,从连接器拓展至声学、天线、无线充电及震动马达等多元化零组件、模组与配件类产品。

未来汽车业务为发展重点,目前报表内汽车业务以Tier2的“神经系统”为主,包括连接器/连接线、低/高压整车线束、特种线束等。

并且,大股东体外布局了人机界面解决方案Tier1 公司 BCS(苏州立胜汽车科技),近年增加了智能驾舱、智能驾驶、电源模块、车联网等业务。

鸿腾精密——本身为鸿海集团旗下的连接器事业部,后拆分上市,上市后依然以制造连接器业务为主。

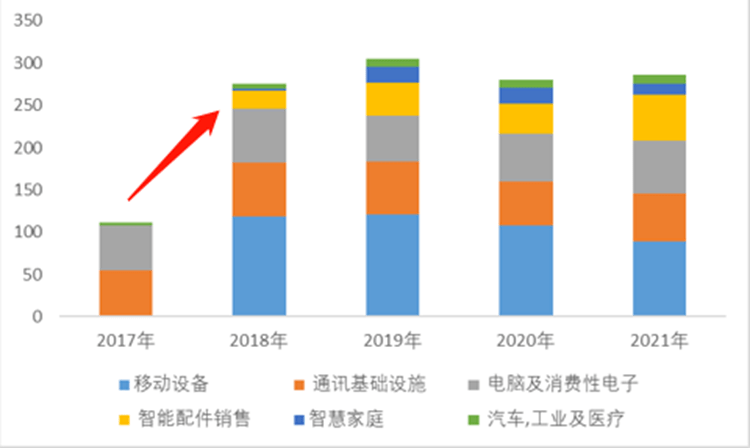

从收入构成来看,移动电子设备(连接器、Earpods)31%、通讯19.76%、电脑及消费电子21.73%(主要是给任天堂还有服务器厂商做代工)、智能配件19.22%、智能家庭4.36%、汽车工业及医疗3.93%。

其中,2018年鸿腾并购贝尔金(Belkin)。Belkin主营智能配件和智能家居用连接器产品,拥有自由品牌产品,主要是针对美国市场。自此,鸿腾精密从纯制造往品牌发展。

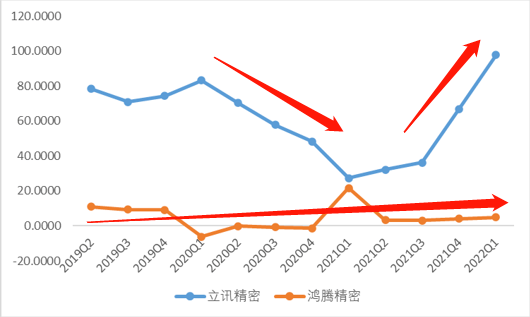

立讯精密2020Q1~2021Q3收入增速逐渐下滑,是因为:增长大多数来自苹果airpods耳机(占2020年收入33%)从2016年的上市导入期逐渐进入成熟期,并且2020年四季度由于卫生事件影响,需求遭砍单约25%。

而后,2021Q4开始收入快速提升,受到立铠(结构件)并表影响,四季度为Iphone传统旺季,根据招商电子预测2021年立铠贡献500亿元收入,占收入的比重约33%。

鸿腾精密收入增速在0%左右,主要因为:1)2020年收入核心来源的移动电子设备业务(连接器、Earpods有线耳机)下滑,Iphone 12取消随机赠送有线)光模块业务竞争激烈,2019年开始将光模块业务(收购自博通)转回给博通,2021年彻底退出该业务。

立讯精密2020Q1~2021Q3利润增速下滑快于收入增速,主要受到毛利率下滑影响。

对增长态势有所感知后,我们接着再将各家公司的收入和利润情况拆开,看新一季度数据。

一、立讯精密(广东省,深圳市)——2022年Q1实现营业收入416亿元,同比+97.91%;实现归母净利润18.03亿元,同比+33.63%。

2022Q1单季度收入增速较快,受到立铠精密收入放量所致,根据招商电子测算,立铠2022Q1营收贡献100多亿,2021年Q1并表2个月仅小几十亿。另外,立铠自2021Q4已经从亏损转为盈利。因此,2022Q1利润增长好于预期。

2022Q1单季度利润增长慢于收入,是因为:1)上游产业链“缺芯少料”、原材料价格和运输成本上涨。从具体砍单情况去看,安卓机普遍砍单20%,苹果砍单约10%。2)组装业务毛利率较低。

二、鸿腾精密——2022年Q1实现营业收入68.32亿元,同比+5%;实现归母净利润1.43亿元,同比+2100%。

2022Q1单季度利润增速快,来自于:1)产品结构变化,品牌产品Belkin利润率较高,且增速较高,同比+26%;2)控费,将成本传导至下游客户端,Belkin的客户为欧美C端用户价格接受度较高。

制造费用较高,是因为连接器行业属于精密加工行业,冲压、电镀、注塑、组装四个环节涉及大量机械设备,如:高速冲压机、电镀设备、机器视觉系统、注塑机、自动组装流水线等,因此机器折旧费用较高。

此外,技术上的含金量高、工艺复杂且精度高的高端连接器制作流程与工艺更复杂、耗时更长,制造费用占比会更高。

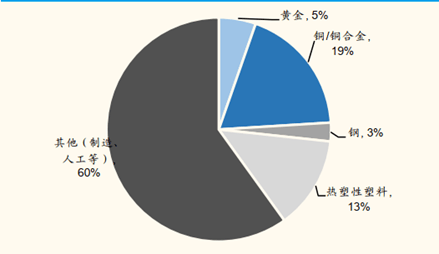

原材料最重要的包含铜/铜合金、塑料、黄金等,国金证券估算,铜/铜合金在连接器的成本占比约为19%、塑料在连接器的成本占比约为13%。

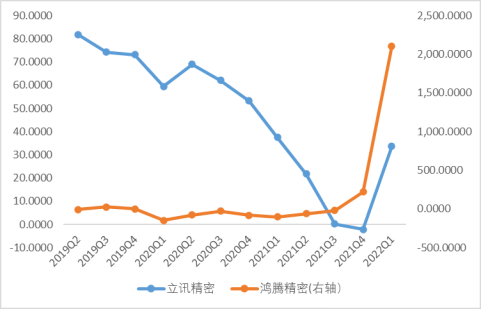

立讯精密2020Q4开始毛利率呈现下滑趋势,1)2020Q4 Watch贡献147亿元收入,但是毛利率仅几个点(对应利润2.2亿元),此外2020Q4耳机砍单,导致稼动率下滑,毛利率下滑;2)2021年受到立铠前期投入较大,且该产品成本结构中的物料占比较高,毛利率较低影响。

另外,还叠加卫生事件反复上游产业链“缺芯少料”、原材料价格和运输成本单边上扬,以及部分产品量产落地与出货时间不同程度递延等情况(例如越南卫生事件、手表量产递延等等)。

鸿腾精密2021Q4原材料成本上涨的前提下毛利率提升,主要受到毛利率较高的产品影响:1)智能配件板块收入同比+59.4%;2)电动车、工业和医疗板块收入同比+21.9%。

立讯精密2021年净利率下滑程度小于毛利率,主要受到管理费用率和研发费用率的下滑影响。

从净资产收益率来看,立讯精密鸿腾精密,贡献大多数来源于于总资产周转率和净利率。

1)立讯精密直接供货给大客户苹果,对比看模式相近的立讯和歌尔,两家的周转率相近。鸿腾精密先将货品提供给母公司鸿海精密再提供给苹果公司,账期更长。2)立讯的收入增速更快,导致周转率更高。

根据Bishop & Associates数据, 2021年全球连接器市场规模为779.9 亿美元,同比+24.3%,增速快主要受到低基数影响。从十年维度来看,2011年至2021年,全球连接器市场规模CAGR为4.3%,整体增速并不快。

从2018年~2020年各下游应用占比来看,各领域占比维持平稳。其中,汽车和通信领域占比较高,根据Bishop & Associates预测,这两个领域为未来全行业增长的大多数来自,对应2020~2025年CAGR为:6.5%和8.2%。

通讯行业增量,大多数来源于于5G基站投资。4G时期的基站采用2-4 通道进行发射和接收信号。5G时期采用64通道(MASSIVE MIMO)进行发送和接收信号。假设均采用金属腔体滤波器,单通道对应两套连接器,则连接器数量增长16~32倍。

汽车领域连接器的增量,需求来自于:电动化以及智能化带来的对于高压和高速连接器的需求。在此前汽车连接器报告中,我们已从电动车渗透率、智能化渗透率以及单车价值维度进行过分拆,预计2021~2025年我国车用高压连接器CAGR为25.51%,我国车用高速连接器CAGR为18.08%。

接下来,对核心增长驱动力,以及关键竞争要素,包括对车用领域的布局进展,我们挨个来拆解:

销售热线

销售热线